抵当権という言葉を耳にしたことはありますか。言葉は聞いたことがあっても、その意味となると曖昧な方も多いのではないでしょうか。

そこで今回は、「抵当権」について詳しく解説します。また、抵当権の設定や抹消手続きについても紹介します。

目次

抵当権とは

抵当権とは、住宅ローンなどを借りるときに、購入する住宅の土地と建物に金融機関が設定する権利のことを言います。そのため、住宅ローンの返済がなかった場合、購入した不動産を担保にすることができます。

一方で、抵当権がつかない無担保住宅ローンという金融商品もありますが、一般的には借入可能額が低くなり、返済期間も短くなります。また、金利が高くなる可能性もあるため、新たな不動産購入にはあまり向いていません。

なお、不動産を一括払いで購入したもの、住宅ローンを完済して手続きを行ったものについては、抵当権の設定はありません。

抵当権の行使

住宅ローンの返済が滞った場合、抵当権を設定した不動産が差し押さえられるケースがあります。差し押さえられた不動産を競売にかけ、売却金額を住宅ローンの返済費用とするためです。つまり、抵当権付きの物件は、担保される借金が返済できなくなった場合、金融機関により売却され、売却代金は返済に強制的に充当される事となります。

抵当権が行使されるタイミングはケースバイケースですが、住宅ローンの場合は3ヶ月〜6ヶ月ほど支払いを滞納すると、金融機関から支払いの督促状が届きます。それでも支払状況に改善が見られない場合には、一括返済を求められます。ここで一括返済ができない場合に、競売の実行という流れになります。

強制競売の場合、一般的な相場価格よりも売却金額が低くなることがあります。さらに、競売費用も差し引かれます。また、物件情報が裁判所やインターネットに公表されますので、プライバシーが害されることもあり得るかと思います。

このように抵当権行使による強制競売は、デメリットが多いと言えるでしょう。

根抵当権(ねていとうけん)との違い

抵当権に似た言葉で「根抵当権」という言葉を目にする事があるかもしれません。

根抵当権も、基本的には抵当権と同じような担保権ですが、少し権利の内容が異なります。

抵当権との大きな違いは以下となります。

・根抵当権は、個人が設定するケースが多い抵当権に対し、法人が利用することが多い

・根抵当権では、契約時に極度額(上限金額)を定め、その範囲内であれば、何度でも借入と返済を繰り返すことができる

・根抵当権は、当事者の合意がないかぎり消滅しない

返済や借入をするたびに、抵当権の消滅や設定をする手間が省けるため、企業の事業資金の融資などに使われることが多くなっています。

抵当権の設定

抵当権は、「住宅ローンの借入れ」や「住宅ローンの借り換え」といった住宅ローンを組む場合は、基本的に設定されます。

抵当権の設定は、司法書士に依頼して行うことが通常です。ただしその場合、司法書士への報酬費用がかかってきます。設定に必要な費用及び書類に関して、解説します。

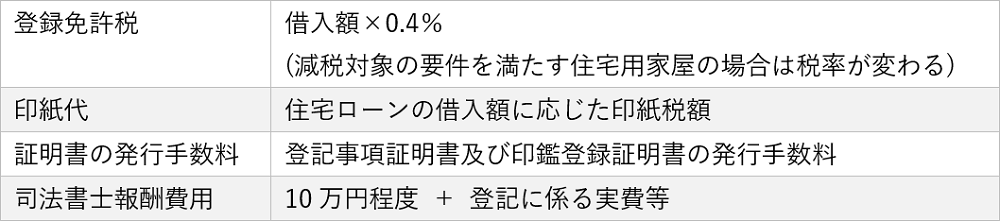

抵当権設定にかかる費用

抵当権は無料で設定ができるわけではなく、次のような費用がかかります。

抵当権設定に必要な書類

設定するために必要な書類は以下となります。

・印鑑登録証明書(発行から3カ月以内のもの)

・登記原因証明情報または抵当権設定契約証書

・金融機関の資格証明書(3カ月以内のもの)

・委任状

・登記済権利証または登記識別情報

・住宅用家屋証明書

このように必要な書類は多くありますが、住宅ローンを組む場合に関しては、基本的には金融機関側から指示がありますので、安心してください。

抵当権付き物件の売買や相続

抵当権付き物件を売買や相続することができるのか。それぞれにわけて解説します。

抵当権付き物件は売買できるのか

不動産に抵当権が設定されていたとしても、売買することは可能です。 抵当権付きの物件を売る場合は、「任意売却」という形で売りに出すか、不動産会社に買い取ってもらうという方法があります。

抵当権付き物件の売買

理論上、抵当権付き物件の売買は可能と説明しましたが、実際には売買契約を締結する際には住宅ローンが完済され、抵当権の抹消が完了している必要があると言えるでしょう。

というのも、物件の受け渡し時に前の所有者の抵当権が抹消されていないと、前の所有者が金銭トラブルを起こした際に、その物件が差し押さえられ、競売に掛けられてしまいます。

そのような不安材料のある物件を購入する人はいないからです。

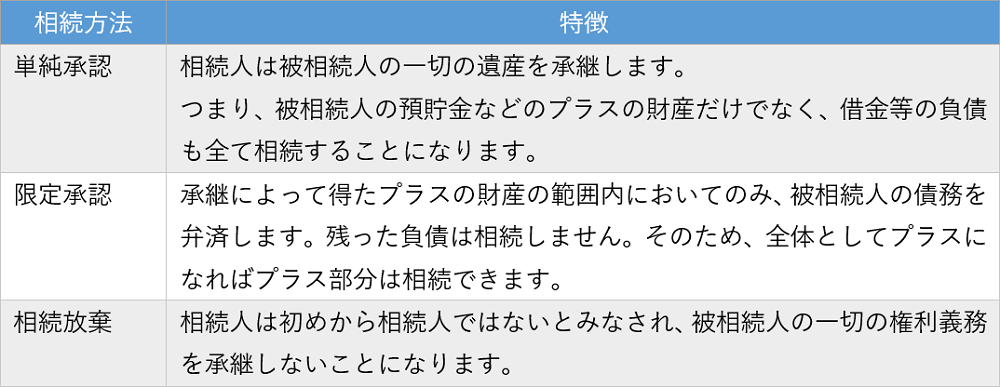

抵当権付き物件は相続できるのか

不動産に抵当権が設定されていたとしても、相続することは可能です。相続の際には以下の3つの方法から選択することとなります。

抵当権付き物件の相続

抵当権がついている場合、以下2つのケースが考えられます。

①住宅ローンは完済しているが、抵当権の抹消を行っていない場合

②住宅ローンの返済が終わっていない場合

①の場合は、登記所に行って抵当権を抹消してもらうことが可能ですので、抵当権付き不動産を相続した場合は、ご自身で抹消登録手続きを行いましょう。

②の場合は、相続人が住宅ローンの支払いを行い、完済することが必要です。被相続人の住宅ローンの完済が終わらないまま不動産を相続した場合、相続人が住宅ローンの返済義務も併せて相続することになります。

しかし、被相続人が団体信用生命保険に加入していれば、被相続人が死亡すると保険会社が住宅ローンの残債を完済してくれますので、必ず確認しましょう。

抵当権の抹消

抵当権の権利は、担保目的となっている債務(住宅ローンなど)を完済すると当然に効力を失います。しかし、抵当権は自然に消滅せず、抹消の手続を取らなければ残り続けてしまい、外部からは抵当権が消滅しているのかどうか分からない状態となります。

抵当権抹消手続きに関して、手続きに発生する費用と抵当権が残り続けた場合のリスクについて解説します。

抵当権抹消手続きにかかる費用

抵当権抹消は法務局で行い、次の費用がかかります。

抵当権を抹消しないリスク

抵当権の抹消をしなかった場合、以下のようなリスクが生まれます。

・不動産の売却が難しくなる

・住宅ローンの新規融資の審査が通りづらくなる

いずれの場合も、抵当権が残っていることで、買主や金融機関から住宅ローンが完済していないと誤認されてしまうのです。

その結果、買主は住宅ローンが残っている物件は避ける傾向にありますし、金融機関も担保としての価値が低いと判断し進めてはくれないでしょう。不動産を売却もしくは新たな借入をしようと検討している場合は、抵当権の抹消が欠かせません。

このように、抵当権を放置するメリットはないため、抹消が可能となったタイミングで速やかに抹消手続きを行うことが大切です。

まとめ

抵当権がどのようなものなのか、登録や抹消はどうすればよいのか、おわかりいただけましたでしょうか。抵当権とは、住宅ローンを組む方には必ず関係のある言葉です。また、ライフスタイルの変化による売却や相続の際にも重要な項目となります。

このような住まいづくりに関係してくる言葉の理解を深めておくことが、ご家族の皆さまが安心して暮らし続けられる住まいの実現に繋がっていきます。

そのため、どんな些細なことでも相談でき、それに対して受け答えをしてくれる担当に家づくりを任せることをおすすめします。

運営者情報

「栃木セキスイハイム」編集部

住まいの販売から土地活用でおなじみの栃木セキスイハイムグループが、家づくりの「わからない」にお応えします。建築士・宅地建物取引士など住まいの専門家による監修のもと記事の執筆を行っています。